【PR】

ファクタリングとは

ファクタリングは、企業が未収金を現金化するための金融手法の一つです。この方法は、ビジネスにおける資金調達やキャッシュフローの改善に役立ちます。以下では、ファクタリングの利用方法について詳しく説明します。

ファクタリングの基本原則

ファクタリングは、企業が販売した商品や提供したサービスに対する未収金(債権)を、専門の金融機関やファクタリング会社に売却するプロセスです。ファクタリング会社は、未収金を即座に現金化し、企業は売掛金をすぐに受け取ることができます。以下に、ファクタリングの基本原則を説明します。

ファクタリングの利用方法

ファクタリングを活用する際に考慮すべき方法やステップは以下の通りです。

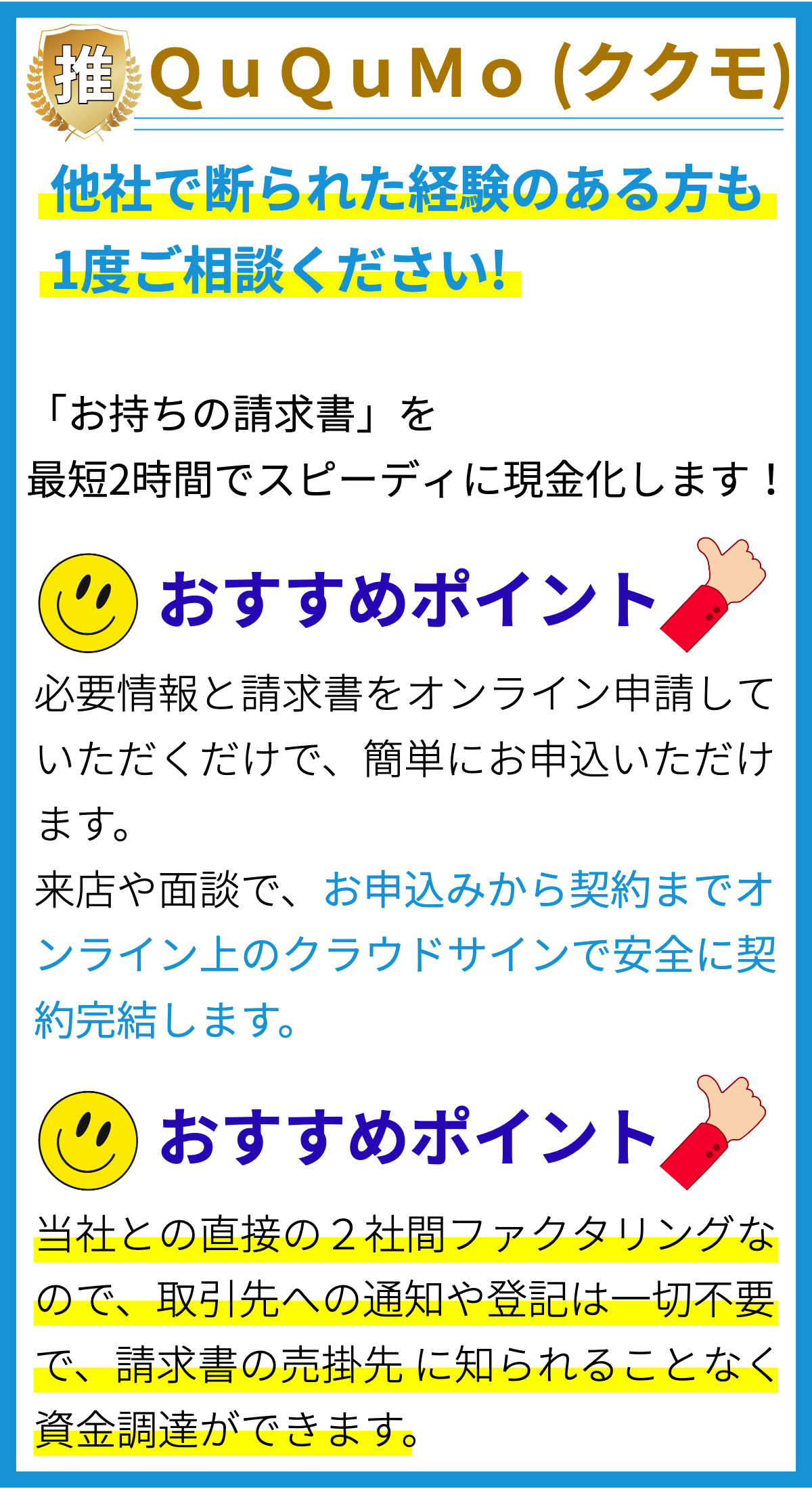

1. ファクタリング会社の選定

まず、信頼性のあるファクタリング会社を選定することが重要です。ファクタリング会社は手数料や提供するサービスに違いがあるため、自社のニーズに合った会社を選びましょう。

2. 債権の売却

ファクタリング契約を締結し、未収金(売掛金)をファクタリング会社に売却します。売却された債権は、通常、ファクタリング会社の所有物となります。

3. 現金化

ファクタリング会社は、売掛金の一部(通常は大部分)を即座に企業に支払います。この現金化により、企業は資金調達や支払いのための資金を確保できます。

4. 債権の回収

ファクタリング会社は、売掛金の回収業務を担当します。債務者からの支払いを受け取り、ファクタリング会社自体がリスクを負います。企業は売掛金の回収に関する心配をしなくて良いため、キャッシュフローを改善できます。

5. ファクタリング料金の支払い

企業は、ファクタリングサービスを利用する際に手数料を支払う必要があります。手数料の額はファクタリング会社によって異なりますが、通常は売掛金の一部に含まれます。

6. 利用事例

ファクタリングは、さまざまなビジネスシナリオで利用されます。以下は、その一例です。

6.1 資金調達

企業が急な資金需要に直面した際、ファクタリングを活用して資金調達を行うことができます。未収金を現金化することで、新しいプロジェクトの資金調達や急な支払いに対応できます。

6.2 キャッシュフロー改善

ファクタリングを利用することで、企業は売掛金を即座に現金化でき、キャッシュフローを改善させることができます。これにより、供給業者への支払いや経営資金の確保が容易になります。

6.3 信用リスクの軽減

ファクタリング会社が債務者の信用リスクを評価し、回収業務を担当するため、企業は顧客の支払い遅延や債務不履行のリスクを軽減できます。

6.4 事業成長の支援

ファクタリングを利用することで、企業は売掛金を迅速に現金化でき、新規顧客の獲得や新市場への進出などの事業成長に資金を供給できます。

6.5 信頼性向上

ファクタリングを利用することで、企業は供給業者やビジネスパートナーに対して支払いを迅速に行うことができ、信頼性を向上させることができます。

まとめ

ファクタリングは、企業が未収金を現金化し、資金調達やキャッシュフローの改善に役立つビジネス金融手法です。ファクタリング会社の選定から債権の売却、現金化、債権の回収までのプロセスを理解し、適切に活用することで、企業の財務状況を強化し、事業成長を支援することができます。企業のニーズや目標に合わせて、ファクタリングを戦略的に活用しましょう。